| Obligacje / Warunki na: | 2022.06 | 2022.07 | 2022.08 |

|---|---|---|---|

| 3M | 3% | 3% | 3% |

| Roczne (ROR) | 5,25% pierwszy m-c, potem stopa referencyjna NBP | 6% pierwszy m-c, potem stopa referencyjna NBP | 6,5% pierwszy m-c, potem stopa referencyjna NBP |

| Dwuletnie (DOR) | 5,5% pierwszy m-c, potem stopa referencyjna NBP +0,25% | 6,25% pierwszy m-c, potem stopa referencyjna NBP +0,25% | 6,75% pierwszy m-c, potem stopa referencyjna NBP +0,25% |

| Trzylatki TOZ z WIBOR | 5,5% w pierwszym półroczu, potem WIBOR 6M | 6% w pierwszym półroczu, potem WIBOR 6M | wycofane |

| Trzylatki TOS | 6,5% z coroczną kapitalizacją | ||

| Czterolatki (COI) | 5,5% pierwszy rok, potem inflacja+marża 1% | 6% pierwszy rok, potem inflacja+marża 1% | 6,5% pierwszy rok, potem inflacja+marża 1% |

| Dziesięciolatki (EDO) | 5,75% pierwszy rok, potem inflacja+marża 1,25% | 6,25% pierwszy rok, potem inflacja+marża 1,25% | 6,75% pierwszy rok, potem inflacja+marża 1,25% |

| Sześciolatki (rodzinne) | 5,7% pierwszy rok, potem inflacja+marża 1,5% | 6,2% pierwszy rok, potem inflacja+marża 1,5% | 6,7% pierwszy rok, potem inflacja+marża 1,5% |

| Dwunastolatki (rodzinne) | 6% pierwszy rok, potem inflacja+marża 1,75% | 6,5% pierwszy rok, potem inflacja+marża 1,75% | 7% pierwszy rok, potem inflacja+marża 1,75% |

Inwestycję można zakończyć wcześniej, ale to kosztuje: 0,5 zł dla obligacji ROR, 0,7 zł dla każdej obligacji 100 zł dwu-, trzy-, cztero- i sześcioletniej, a 2 zł dla dziesięcio- i dwunastolatków. Opłata nie obciąża nominału, więc odejmowana jest od odsetek, o ile odpowiednio urosły lub zostały wypłacone.

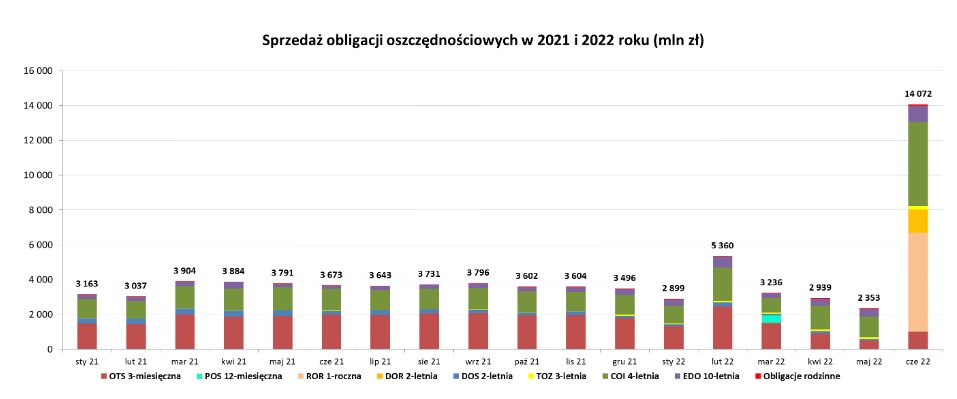

Sprzedaż w czerwcu była rekordowa od wielu miesięcy, głównie za sprawą obligacji rocznych i dwuletnich.

Jak oceniam ofertę?Wyniki sprzedaży obligacji 3M pozostają dalekie od rekordów, bo banki oferują depozyty i na 7% na dwa-trzy miesiące. Na tak krótki termin oferta banków jest najlepsza, szczególnie w promocjach.

Zmienne oprocentowanie obligacji ROR i DOR sprawia, że ostatecznie wynik obligacji zmiennoprocentowych jest niewiadomą, co nie ma miejsca przy lokatach lub obligacjach stałoprocentowych. Jeśli porównać je do obligacji opartych o WIBOR na rynku wtórnym (Catalyst), to na dziś znajdą się oferujące nieznacznie lepszą rentowność, jak WZ0524. Przy czym warto zaznaczyć, że do jednego roku nie znalazłem ostatnio nic ze skarbówek o rentowności powyżej 6,5%.

Natomiast jeśli kogoś interesują skarbówki oparte o WIBOR, to niech nie martwi się wycofaniem TOZ, na rynku wtórnym można znaleźć inne serie nawet poniżej nominału, szczególnie te zapadające później. To oznacza premię ponad WIBOR.

Co do nowych trzylatków, inwestorzy będą mieli zgryz: wybrać je czy czteroletnie papiery oparte o inflację, czy te krótsze oparte o stopy? Wszystko zależy od oczekiwanych zmian stóp i zachowania inflacji. Tu uwaga: pułapką jest traktowanie obecnej inflacji jako przybliżonego wyniku, jaki dostanie się za kolejne lata. Pierwszy rok to oprocentowanie stałe, drugi zależy od tego, co będzie za rok itd. Jeśli inflacja spadnie, odsetki wraz z nią. Sposobem, aby zagwarantować sobie stały wynik, są obligacje stałoprocentowe. Na rynku wtórnym nieznaczna część oferty stałoprocentowej w minionym tygodniu dawała nieznacznie więcej niż 6,5%, były to głównie serie FPC. Oferta detaliczna jest na tym tle dość atrakcyjna, choć na odsetki trzeba czekać.

W skrócie: strategia kupowania obligacji zależy od tego, jakich zmian stóp i WIBOR oczekujemy. Jeśli silnych spadków, to lepiej łaskawie popatrzeć na ofertę stałoprocentową, jeśli wzrostów lub utrzymania poziomów - lepszy będzie zmienny procent, a może nawet powstrzymanie się od zakupu.

Warunki obligacji 4-letnich i dłuższych dalej uważam za kuszącą ofertę. Odsetki za pierwszy rok w każdym wariancie są zbliżone, a zmiana wskazuje, że Skarbowi zależy na utrzymaniu tej atrakcyjności. Ze względu na brak posiedzenia RPP nie spodziewam się tu wielkich zmian we wrześniu. Jak zwykle przypominam, jeśli kupować długoterminowe obligacje, warto wykorzystać limit dostępnych obligacji rodzinnych oraz w ramach IKE Obligacje, jednego z najbardziej udanych produktów PKO.

WZ0524 są oparte o WIBOR6M bez dodatkowej marży a w kalkulatorze Catalyst piszą "WIBOR6M plus marża" :)

OdpowiedzUsuń