Dane z minionego miesiąca

Zmiany aktywów uporządkowane kwotowo w funduszach otwartych -

na podstawie biznes.pap.pl.

Poprzedni miesiąc TUTAJ

Podsumowanie miesiąca w podziale na typy funduszy polecam na Analizy.pl

Największe wzrosty:

1. NN Krótkoterminowych Obligacji 281.83 MLN PLN 7.96%

2. PKO Obligacji Samorządowych 156.52 MLN PLN 296.74%

3. BNP Paribas Konserwatywnego Oszczędzania 154.56 MLN PLN 8.55%

4. PKO Obligacji Długoterminowych 154.01 MLN PLN 3.36%

5. Generali Korona Dochodowy 142.04 MLN PLN 2.61%

6. Santander Dłużny Krótkoterminowy 119.16 MLN PLN 5.16%

7. NN Obligacji 105.03 MLN PLN 3.34%

8. Pekao Obligacji Samorządowych 103.6 MLN PLN 35.79%

9. Millennium Obligacji Klasyczny 95.66 MLN PLN 4.92%

10. Santander Prestiż Dłużny Krótkoterminowy 88.0 MLN PLN 6.31%

Dług, dług i jeszcze raz dług. Nadal kupujemy obligacje skarbowe, pojawiły się dwie nowinki - fundusze obligacji samorządowych. Trudno spodziewać się po nich jakiś szczególnych kokosów w obecnej sytuacji, ale jest to kolejna nisza, jaką zajmują oszczędności. Nawiasem mówiąc lider zestawienia przez ostatni kwartał zarobił ok. 0,5%, a miesiąc wychodzi mu niemal na zero.

Największe spadki:

1. PKO Obligacji Skarbowych -122.49 MLN PLN -1.67%

2. PKO Technologii i Innowacji Globalny -88.59 MLN PLN -5.15%

3. ALFA SFIO -59.3 MLN PLN -4.93%

4. Pekao Konserwatywny Plus -48.56 MLN PLN -3.05%

5. NN Indeks Odpowiedzialnego Inwestowania -47.66 MLN PLN -3.65%

6. Generali Korona Akcje -44.51 MLN PLN -10.56%

7. BNP Paribas Lokata Kapitału (Daw. Dynamiczny) -36.45 MLN PLN -10.68%

8. PZU Akcji KRAKOWIAK -36.38 MLN PLN -4.72%

9. PKO Akcji Rynku Złota -35.49 MLN PLN -6.67%

10. Aviva Investors Polskich Akcji -35.03 MLN PLN -5.19%

To nie był specjalnie dobry miesiąc dla polskich akcji. Spadki kwotowe nie są jakieś dramatyczne, pokazują raczej brak kierunku.

Procentowe wzrosty funduszy o aktywach>5 MLN w poprzednim miesiącu

1. PKO Obligacji Samorządowych 156.52 MLN PLN 296.74%

2. Amundi Global Aggregate 21.7 MLN PLN 182.53%

3. Pekao Bazowy 15 Obligacji Wysokodochodowych 11.33 MLN PLN 70.94%

4. IPOPEMA Short Equity 29.12 MLN PLN 62.48%

5. Pekao Megatrendy 11.08 MLN PLN 50.11%

6. Skarbiec - Value 13.67 MLN PLN 48.51%

7. Santander Strategia Konserwatywna 9.18 MLN PLN 45.04%

8. mFundusz dla każdego 74.28 MLN PLN 37.22%

9. AXA SFIO Subfundusz Globalnej Makroalokacji 7.61 MLN PLN 36.35%

10. Pekao Obligacji Samorządowych 103.6 MLN PLN 35.79%

W powyższym zestawieniu wyszła kolejna nowinka - jeden z funduszy "bazowych" Pekao. Pekao Bazowy 15 Obligacji Wysokodochodowych ma modelowo inwestować 85% w fundusz Pekao Obligacji - Dynamiczna Alokacja 2, a pozostałe 15% w wysokodochodowe (high yeld) obligacje zagraniczne. Taki mix może i ładnie wygląda w nazwie, ale... maksymalne odchylenie to 33% aktywów funduszu w obligacjach HY. Drugim funduszem o podobnej konstrukcji jest mieszany Pekao Bazowy 15 Dywidendowy. Uwaga, te dwa fundusze są w innych parasolach, FIO i SFIO.

Procentowe spadki funduszy o aktywach>5 MLN w poprzednim miesiącu

1. Copernicus Capital Oszczędnościowy -8,3 MLN -100%

2. Superfund Trend Powiązany Plus -20,3 MLN -100%

3. Superfund Trend Podstawowy -10.0 MLN PLN -53.46%

4. SIGMA Obligacji Plus -4.15 MLN PLN -49.07%

5. Rockbridge Rynków Surowcowych -4.36 MLN PLN -36.08%

6. Noble Fund Akcji Małych i Średnich Spółek -16.16 MLN PLN -30.38%

7. Aviva Investors Aktywnej Alokacji -17.0 MLN PLN -25.58%

8. Aviva Investors Kapitału Plus -11.54 MLN PLN -17.99%

9. QUERCUS lev -19.73 MLN PLN -17.75%

10. BNP Paribas Aktywnych Strategii Dłużnych -3.21 MLN PLN -17.17%

Likwidacja dwóch funduszy zajmuje pierwsze pozycje, dalej mamy ubytki w stosunkowo małych funduszach.

W Bossafund oprócz funduszy dłużnych NN, Quercus i Generali we wrześniu popluarny był Investor Zabezpieczenia Emerytalnego. W mBanku klienci często stawiali na mFundusze: dla każdego, dla aktywnych - ale też na populane NN Krótkoterminowych Obligacji i Generali Dochodowy. Inne typy, jak wspomniany Investor, pojawiały się rzadziej w gwiazdach tygodnia.

Aktualności

Mobilna apka mBanku ma już zarządzanie funduszami i wykresy! To dla mnie gratka, bo mogę wygodnie poparzeć na nie niemal w każdej dogodnej chwili. Zachęcam do instalacji. Jedyny minus - czasem nie reaguje na pierwszy klik w fundusz. To samo dzieje się na stronach internetowych.

Jak informują analizy, możemy spodziewać się kilku nowych funduszy, w tym indeksowy NN surowcowy i funduszy zdefiniowanej daty na platformie inPZU. Konkurencja rośnie powoli w funduszach indeksowych, które są alternatywą dla ETF.

Czas na notowania - z 2020-10-14.

Fundusze niskiego ryzyka zagranicznych aktywów

Wzloty w terminie 1M:

PKO Papierów Dłużnych USD 2.13%

Pekao Obligacji Dolarowych Plus 2.11%

Pekao Obligacji Europejskich Plus 1.35%

Generali Obligacje: Globalne Rynki Wschodzące 1.01%

Skarbiec Obligacji Wysokiego Dochodu 0.71%

Rynek obligacji High Yeld (Wysokiego Dochodu) miał właśnie odbicie. Wpływ kursu dolara znów widoczny w kilku funduszach USD, ale roczny wynik tych funduszy nie zachwyca.

Upadki w terminie 1M:

NN (L) Obligacji Rynków Wschodzących (Waluta Lokalna) -1.55%

Allianz PIMCO Emerging Local Bond -1.34%

PZU Dłużny Rynków Wschodzących -1.14%

PKO Obligacji Globalny -0.33%

Amundi Stars Global Aggregate -0.11%

Sytuacja słabiej wygląda na rynkach wschodzących. Zdaje się, że mocny dolar ma na to wpływ. Może kiedyś pobawię się w konstrukcję mieszanego portfela obu rodzajów funduszy? Może jest jakiś symulator na to?

Fundusze niskiego ryzyka polskich aktywów

Najpierw spojrzymy na 3M, a potem an wyniki 1M:

Wzloty w terminie 3M:

Noble Fund Obligacji 2.33%

Aviva Investors Dłużnych Papierów Korporacyjnych 1.93%

Santander Prestiż Obligacji Korporacyjnych 1.89%

Generali Obligacje Aktywny 1.88%

Santander Obligacji Korporacyjnych 1.83%

Skarbiec Dłużny Uniwersalny 1.75%

Aviva DPK zysuje m. in. dzięki wzrostom segmentu High Yeld. Santanderowi udawało się odrabiać marcowe straty na korporatach (Santander Obligacji Korporacyjnych wynik 12M blisko zera). Niedawno w tej grupie na pojawił się Generali Oszczędnościowy. Pod presją zostawały fundusze z długiem Turcji czy rynków wschodzących, jak PZU Polonez.

Upadki w terminie 3M:

SEJF Papierów Dłużnych -1.73%

DB Fund Instrumentów Dłużnych -1.45%

ALTIUS Konserwatywny -1.11%

BNP Paribas Aktywnych Strategii Dłużnych -0.93%

SEJF Obligacji -0.39%

Litości, niech ktoś to zamknie.

Wzloty w terminie 1M:

Noble Fund Obligacji 1.1%

Aviva Investors Obligacji Dynamiczny 0.9%

Santander Prestiż Obligacji Skarbowych 0.74%

Investor Obligacji 0.73%

Santander Obligacji Skarbowych 0.72%

I dalej jeszcze parę funduszy skarbówek. Niektóre wzrosty robią wrażenie, inne to odbicia, ale generalnie - skarbowo.

Pozostałe fundusze 1M

Wzloty w terminie 1M:

Skarbiec Spółek Wzrostowych 18.01%

Skarbiec Top Brands 16.84%

Allianz Artificial Intelligence 15.47%

Caspar Globalny 11.68%

Generali Globalnych Akcji Wzrostu 10.69%

Ipopema Globalnych Megatrendów 8.56%

Skarbiec Globalny Małych i Średnich Spółek 8.28%

Generali Akcji Amerykańskich 7.85%

Pekao Akcji Amerykańskich 7.65%

NN (L) Globalny Odpowiedzialnego Inwestowania 7.38%

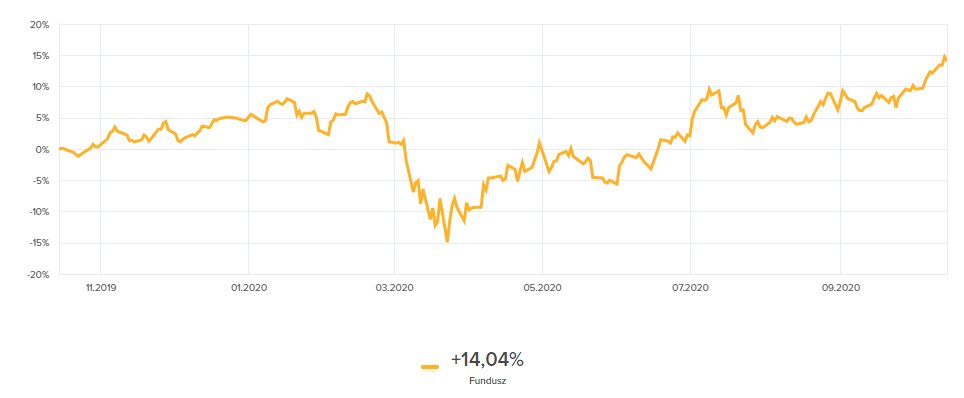

Tym razem długa lista, by pokazać, że jeszcze są fundusze rosnące, choć ostatni miesiąc był trudny dla inwestorów. COVID19 dał się we znaki Europie, natomiast poprawę notują Indie i Ameryka Połudnowa, w USA sytuacja stabilizowała się. Wyniki 12M w ponad 100 funduszach przebiły poziom 7% zwrotu w dniu, gdy piszę te słowa. Jak na rynek w pandemii - nieźle. Dla przykładu, Investor Indie i Chiny:

Upadki w terminie 1M:

Superfund Silver Powiązany SFIO kat. Standardowa -12.34%

QUERCUS lev -9.53%

Rockbridge Selektywny -6.29%

PKO Akcji Rynku Złota -6.05%

Novo Akcji -5.6%

Ani złoto, ani srebro, ani polskie akcje w funduszach uniwersalnych nie dawały w ostatnim miesiącu zarobić.

Treści zawarte na tym blogu nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych lub ich emitentów (Dz. U. z 2005 r. Nr 206, poz. 1715). Zgodnie z powyższym autor nie ponosi jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w biuletynie. Autor blogu nie świadczy doradztwa w związku z opisywanymi transakcjami ani nie udziela porad inwestycyjnych lub rekomendacji zawarcia transakcji, co oznacza, że udzielone informacje nie mają charakteru porady inwestycyjnej lub rekomendacji. Ostateczna decyzja zawarcia transakcji należy wyłącznie do Czytelnika. Autor nie występuje w roli pośrednika ani przedstawiciela. Przed zawarciem jakiejkolwiek z opisywanych na łamach bloga transakcji, każdy Czytelnik powinien, nie opierając się na informacjach publikowanych na łamach bloga, określić jej ryzyko, potencjalne korzyści oraz straty z nią związane, jak również charakterystykę, konsekwencje prawne, podatkowe i księgowe transakcji oraz konsekwencje zmieniających się czynników rynkowych.

Brak komentarzy:

Prześlij komentarz