Dane z minionego miesiąca

Zmiany aktywów uporządkowane kwotowo w funduszach otwartych -

na podstawie raportów IZFiA.

Poprzedni miesiąc TUTAJ

Podsumowanie salda nabyć i umorzeń miesiąca w podziale na typy funduszy polecam na stronie IZFIA

Największe wzrosty:

1. PKO Obligacji Skarbowych 250.27 MLN PLN 3.64%

2. PKO Obligacji Samorządowych 229.18 MLN PLN 24.73%

3. Santander Prestiż Alfa 152.4 MLN PLN 20.26%

4. NN FIO Indeks Odpowiedzialnego Inwestowania 129.43 MLN PLN 9.02%

5. PKO Surowców Globalny 92.7 MLN PLN 24.2%

6. PKO Technologii i Innowacji Globalny 87.84 MLN PLN 3.74%

7. NN (L) Indeks Surowców 84.58 MLN PLN 39.37%

8. NN Akcji 80.12 MLN PLN 7.34%

9. QUERCUS Agresywny 79.44 MLN PLN 20.94%

10. PKO Akcji Rynku Złota 75.24 MLN PLN 13.35%

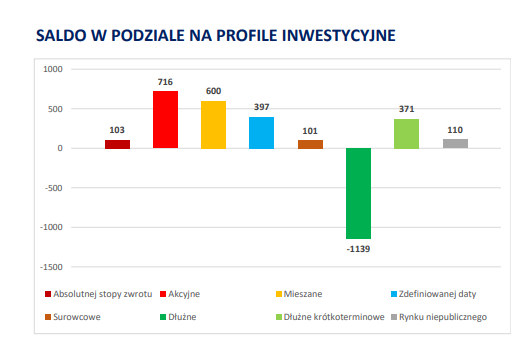

Tak! W pierwszej trójce fundusz absolutnej stopy zwrotu, a w TOP10 dwa fundusze akcji surowcowych + surowcowy, trzy fundusze krajowych akcji i jeden zagranicznych! Fundusze dłużne w zdecydowanym odwrocie. Pamiętam, że gdy rozpoczynałem publikację rankingu przyrostu aktywów, to nie brakowało głosu "tu będzie zawsze nudno i zdominuje go dług". No to właśnie coś się zmieniło - takiej ilości funduszy z akcjami nie było.

W drugiej dziesiątce nie brakuje funduszy mieszanych, uzupełniając krajobraz - ogółem grupa ta obecnie zyskuje nowe środki:

Największe spadki:

1. PKO Obligacji Długoterminowych -772.09 MLN PLN -11.35%

2. NN Obligacji -237.68 MLN PLN -6.35%

3. Santander Prestiż Obligacji Skarbowych -134.07 MLN PLN -9.46%

4. PKO Papierów Dłużnych Plus -128.13 MLN PLN -4.63%

5. inPZU Akcje Rynków Rozwiniętych -91.04 MLN PLN -100.0%

6. Generali Korona Dochodowy -82.06 MLN PLN -1.27%

7. Santander Obligacji Skarbowych -77.53 MLN PLN -4.93%

8. Pekao Obligacji - Dynamiczna Alokacja 2 -75.96 MLN PLN -5.83%

9. Generali Korona Obligacje -75.63 MLN PLN -8.59%

10. PZU Papierów Dłużnych POLONEZ -57.24 MLN PLN -2.04%

O ile dwa fundusze dłużne PKO jeszcze rosną aktywami, to dwa inne mocno spadają, jako takie szanse miał tylko dług krótkoterminowy. I choć z początkiem czerwca jest w obligacjach skarbowych przesilenie i lekkie odbicie, to ogólnie sytuacja w funduszach dłużnych jest trudna, co wypycha klientów w kierunku wyższego ryzyka w poszukiwaniu zysku.

Z procentowych wzrostów funduszy wyróżniały się PKO Ekologii i Odpowiedzialności Społecznej Globalny (61.08 MLN PLN,76.07%), Santander Akcji Małych i Średnich Spółek (47.44 MLN PLN, 41.47%), i już wspomniany NN (L) Indeks Surowców (84.58 MLN PLN, 39.37%). N obu biegunach: wzrostów i spadków mamy do czynienia z rocznymi rekordami w funduszach. Moją wagę zwrócił PKO Technologii i Innowacji Globalny, który oparł się korekcie na spółkach technologicznych i notuje duże napływy.

Czy można po powyższych informacjach się dziwić, że w mBanku często kupowany był QUERCUS Agresywny i mFundusz dla aktywnych, NN Krótkoterminowych Obligacji, a mignął też NN (L) Indeks Surowców? W Bossafund nr 1 to Generali Korona Dochodowy, potem trzy fundusze oszczędnościowe (?) i na koniec także QUERCUS Agresywny.

Aktualności

Notowania z 2021-06-16.

Fundusze niskiego ryzyka zagranicznych aktywów

Wzloty w terminie 3M:

Esaliens Makrostrategii Papierów Dłużnych 5.59%

Allianz PIMCO Emerging Markets Bond 2.77%

NN (L) Obligacji Rynków Wschodzących (Waluta Lokalna) 2.51%

Allianz PIMCO Emerging Local Bond 2.19%

inPZU Obligacje Rynków Wschodzących 2.14%

Odbicie w funduszach rynków wschodzących jest wyraźniejsze, bo wreszcie mamy pozytywną bazę: fundusze te spadały jeszcze w lutym, na początku marca. Teraz mamy w wyniku trzy miesiące wzrostu. Lepszy wynik pokazał też NN (L) Globalny Długu Korporacyjnego.

Upadki w terminie 3M:

PKO Papierów Dłużnych USD -3.76%

Generali Obligacje: Globalne Rynki Wschodzące -2.74%

Pekao Obligacji Europejskich Plus -1.18%

Skarbiec Obligacji Wysokiego Dochodu -1.16%

Pekao Obligacji Dolarowych Plus -1.16%

Przyznam się, że poza Skarbcem ww. fundusze były poza moim zainteresowaniem, nawet gdy rosły. Być może klienci Pekao potrafili zrobić z nich użytek.

Fundusze niskiego ryzyka polskich aktywów

Wzloty w terminie 3M:

Millennium Obligacji Korporacyjnych 0.88%

Allianz Obligacji Plus 0.83%

Energia Konserwatywny 0.75%

Superfund Obligacyjny 0.59%

Santander Prestiż Obligacji Korporacyjnych 0.53%

Nieznaczne odbicie obligacji skarbowych dało trochę oddechu wielu funduszom polskiego długu. Wydaje się, że lekką przewagę miały te z długiem korporacji.

Upadki w terminie 3M:

SEJF Papierów Dłużnych -1.97%

SGB Dłużny -1.89%

Generali Obligacje Aktywny -1.61%

Investor Dochodowy -1.05%

Generali Korona Obligacje -0.99%

Nie mam wątpliwości, że wszyscy czekają na trwalszeożywienie gospodarcze, gdy te wszystkie pieniądze będą lepiej inwestowane. Rynek wypatruje podwyżek stóp procentowych, bo bez nich kapitał słabo zarabia. Ostatni miesiąc przyniósł korektę nawet na obligacjach krótkoterminowych i funduszach konserwatywnych:

Upadki w terminie 1M:

SEJF Papierów Dłużnych -0.69%

Investor Dochodowy -0.55%

Skarbiec Konserwatywny Plus -0.47%

Skarbiec Konserwatywny -0.45%

NN (L) Konserwatywny Plus -0.44%

Pozostałe fundusze 3M

Wzloty w terminie 3M:

QUERCUS lev 25.2%

QUERCUS Agresywny 18.32%

MetLife Akcji 16.69%

MetLife Akcji Polskich 16.45%

UNIQA Selektywny Akcji Polskich 14.84%

Co tu gadać - polskie akcje przez ostatnie parę miesięcy były inwestycyjnym hitem. Można mówić o udanym roku, na którym skorzystają i klienci PPK, i OFE - wiele z nich wyznacza nowe szczyty! W ostatnim miesiącu odbiły też spółki technologiczne, ale tu trend jest dla mnie mniej jasny, do starych szczytów jeszcze mają trochę dystansu.

Upadki w terminie 3M:

ALTIUS Short -26.83%

Novo Globalnego Dochodu -18.68%

Investor Turcja -18.26%

Generali Akcje: Turcja -15.43%

Ipopema Short Equity -13.29%

To oczywiste, że w obecnym trendzie fundusze short spadły. Fundusze tureckie odnotowały spadki w marcu, potem trend wypłaszczył się - pozostawiam je do obserwacji.

Treści zawarte na tym blogu nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych lub ich emitentów (Dz. U. z 2005 r. Nr 206, poz. 1715). Zgodnie z powyższym autor nie ponosi jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w biuletynie. Autor blogu nie świadczy doradztwa w związku z opisywanymi transakcjami ani nie udziela porad inwestycyjnych lub rekomendacji zawarcia transakcji, co oznacza, że udzielone informacje nie mają charakteru porady inwestycyjnej lub rekomendacji. Ostateczna decyzja zawarcia transakcji należy wyłącznie do Czytelnika. Autor nie występuje w roli pośrednika ani przedstawiciela. Przed zawarciem jakiejkolwiek z opisywanych na łamach bloga transakcji, każdy Czytelnik powinien, nie opierając się na informacjach publikowanych na łamach bloga, określić jej ryzyko, potencjalne korzyści oraz straty z nią związane, jak również charakterystykę, konsekwencje prawne, podatkowe i księgowe transakcji oraz konsekwencje zmieniających się czynników rynkowych.

Brak komentarzy:

Prześlij komentarz