Na początek odpowiem na pytanie: skąd ta nazwa? Esaliens swój rodowód czerpie z funduszy Legg Mason. Zaś ten konkretny - z funduszu-matki Legg Mason Western Asset Macro Opportunities Bond Fund. Dość swobodnie "macro opportunities" w tłumaczeniu stało się "makrostrategią". Fundusz działa w formule master-feeder, czyli wpłaty w polski subfundusz zasilają fundusz globalny, który decyduje o alokacji środków. Dokładnie, Esaliens Makrostrategii inwestuje od 70% do 100% aktywów w tytuły uczestnictwa Legg Mason Western Asset Macro Opportunities Bond Fund. Pozostałą część lokat stanowią dłużne papiery wartościowe i depozyty oraz tytuły uczestnictwa innych niż wspomniany funduszy zagranicznych. Dlatego w sprawozdaniu funduszu niewiele ciekawego zobaczymy, oprócz udziału w funduszu "master", który w połowie 2019 r. mocno przekracza 90%. I tak jako feeder funkcjonują zresztą wszystkie z pozostałych funduszy specjalistycznych (SFIO) Esaliens.

Dodajmy, że jest to fundusz aktywnie zarządzany typu "hedged", czyli z kontraktami zabezpieczającymi na zmienność walut. Gdy obecnie (początek 2020 roku) obserwujemy spadki w funduszach z papierami USD, nie jest to bez znaczenia.

W co inwestuje fundusz? Fundusz-matka ma szerokie możliwości wyboru inwestycji w obrębie papierów dłużnych. Może inwestować zarówno w obligacje korporacyjne, jak i rządowe. Mogą być to inwestycje o wysokim ratingu AAA, jak i wysoko rentowne "śmieciowe" CCC. Może inwestować globalnie, na rynkach rozwiniętych i na wschodzących. Słowo Western w nazwie sugeruje rynki zachodnie, ale może chodzi raczej o kowbojską wolność?

Elastyczność takiego podejścia jest duża. Dowiedziałem się także, że fundusz, inwestując we wszystkie klasy na globalnym rynku obligacji, może mieć ujemne duration na całym portfelu funduszu, czyli de facto "grać" na wzrost stóp procentowych. Bardzo ciekawe, gdyż zwykle fundusze obligacyjne cierpią w takiej sytuacji.

To jak to jest ze strategią? Na to pytanie trudno w tej sytuacji odpowiedzieć, ale zamiast zgadywać intencje zarządzającego, zerknijmy, co w tym funduszu-matce aktualnie słychać. Fundusz Esaliens naturalnie podaje pewne informacje w dokumencie dla klientów KIID, jednak świeższe dane znajdziemy w internecie TUTAJ. Wizyta na stronie Legg Mason wymaga na początku odpowiedzenia na trzy pytania o cookies, typie inwestora, akceptację regulaminu, by w końcu pokazać ciekawe informacje. Skopiuję kilka z nich ku pamięci, by w przyszłości było można je łatwo porównać - pochodzą z danych z 30 listopada 2019.

Zacznijmy od ryzyka. Fundusz Esaliensa pozycjonowany jest na 4/7, czyli w środku skali. To chyba pod kątem maksymalnego ryzyka, które zresztą można obserwować: fundusz w 2018 roku podlegał spadkom, a spore wahania towarzyszyły zyskom w 2019 r. W listopadzie 2019 dziesięć największych pozycji to obligacje rządowe państw takich jak Stany Zjednoczone, Meksyk, Rosja, ale też Brazylia czy Indonezja:

Powyższe 10 pozycji dały razem 28,65% portfela. W istocie lista krajów jest długa, rozbicie geograficzne bogate - oto 10 pierwszych pozycji w podziale na kraje, a na dalszych pozycjach są i takie, jak Egipt, Argentyna, Chiny.

W pozostałych krajach EM udział jest niski, wysoce zdywersyfikowany, więc w podziale na rating fundusz trzymał się bezpiecznej strony - średnio A- :

Osoby, które trafią na ten wpis w kolejnych miesiącach i latach, powinny jednak skorzystać z powyższego linku do strony Legg Mason, a nie patrzeć w obrazki - to tylko historia. Już widać jednak, skąd wziął się niedawny sukces funduszu w 2019 roku: jest pochodną dobrego zachowania obligacji EM oraz fantastycznego roku dla obligacji investment grade w USA. Na przełomie 2018/2019 istotnie została zwiększona ekspozycja na papiery korporacyjne (właśnie poprzez indeks na investment grade corporate bonds). Kontrybucja obligacja EM w lokalnych walutach oraz papierów komercyjnych (IG,HY) to ok. 8,5-9% zysku brutto funduszu. To, jak fundusz korzystał z obu rynków, dobrze oddaje podział sektorowy:

Inne korzystne czynniki ubiegłego roku to spadek rentowności we Włoszech i Hiszpanii oraz w USA. Druga połowa roku to też pozytywny wpływ na wynik krótkiej pozycji na niemieckich bundach (zysk na wzroście rentowności). Czy dalej tak będzie i jak długo? Nie wiem, ale pamiętam o elastyczności strategii. Nie mniej każda większa zmiana może wymagać dłuższego czasu. Tu będzie potrzebne aktywne zarządzanie. Przy okazji, obliczona duration za 30/11/2019 wynosiła 5.73 lat.

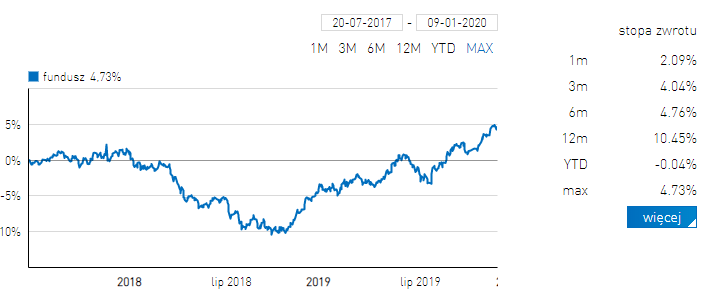

Jak wyglądały notowania Esaliens Makrostrategii Papierów Dłużnych?

Fundusz właściwie odrabiał stratę z 2018 roku, zmiana trendu wspomagana wymienionymi wyżej czynnikami nastąpiła w grudniu 2018 i na razie idzie do góry w imponującym tempie, czego Esaliens życzę. Jeśli jednak zdarzy się kolejna zmiana trendu, to chyba lepiej ją odczekać poza funduszem.Treści zawarte na tym blogu nie stanowią rekomendacji w rozumieniu przepisów Rozporządzenia Ministra Finansów z dnia 19 października 2005 r. w sprawie informacji stanowiących rekomendacje dotyczące instrumentów finansowych lub ich emitentów (Dz. U. z 2005 r. Nr 206, poz. 1715). Zgodnie z powyższym autor nie ponosi jakiejkolwiek odpowiedzialności za decyzje inwestycyjne podejmowane na podstawie treści zawartych w biuletynie. Autor blogu nie świadczy doradztwa w związku z opisywanymi transakcjami ani nie udziela porad inwestycyjnych lub rekomendacji zawarcia transakcji, co oznacza, że udzielone informacje nie mają charakteru porady inwestycyjnej lub rekomendacji. Ostateczna decyzja zawarcia transakcji należy wyłącznie do Czytelnika. Autor nie występuje w roli pośrednika ani przedstawiciela. Przed zawarciem jakiejkolwiek z opisywanych na łamach bloga transakcji, każdy Czytelnik powinien, nie opierając się na informacjach publikowanych na łamach bloga, określić jej ryzyko, potencjalne korzyści oraz straty z nią związane, jak również charakterystykę, konsekwencje prawne, podatkowe i księgowe transakcji oraz konsekwencje zmieniających się czynników rynkowych.

Brak komentarzy:

Prześlij komentarz