| Obligacje / Warunki na: | 2022.07 | 2022.08 | od 2022.10 |

|---|---|---|---|

| 3M | 3% | 3% | 3% |

| Roczne (ROR) | 6% pierwszy m-c, potem stopa referencyjna NBP | 6,5% pierwszy m-c, potem stopa referencyjna NBP | 6,75% pierwszy m-c, potem stopa referencyjna NBP |

| Dwuletnie (DOR) | 6,25% pierwszy m-c, potem stopa referencyjna NBP +0,25% | 6,75% pierwszy m-c, potem stopa referencyjna NBP +0,25% | 6,85% pierwszy m-c, potem stopa referencyjna NBP +0,1% |

| Trzylatki TOZ z WIBOR | 6% w pierwszym półroczu, potem WIBOR 6M | wycofane | wycofane |

| Trzylatki TOS | 6,5% z coroczną kapitalizacją | 6,85% z coroczną kapitalizacją | |

| Czterolatki (COI) | 6% pierwszy rok, potem inflacja+marża 1% | 6,5% pierwszy rok, potem inflacja+marża 1% | 7% pierwszy rok, potem inflacja+marża 1% |

| Dziesięciolatki (EDO) | 6,25% pierwszy rok, potem inflacja+marża 1,25% | 6,75% pierwszy rok, potem inflacja+marża 1,25% | 7,25% pierwszy rok, potem inflacja+marża 1,25% |

| Sześciolatki (rodzinne) | 6,2% pierwszy rok, potem inflacja+marża 1,5% | 6,7% pierwszy rok, potem inflacja+marża 1,5% | 7,2% pierwszy rok, potem inflacja+marża 1,5% |

| Dwunastolatki (rodzinne) | 6,5% pierwszy rok, potem inflacja+marża 1,75% | 7% pierwszy rok, potem inflacja+marża 1,75% | 7,5% pierwszy rok, potem inflacja+marża 1,75% |

Inwestycję można zakończyć wcześniej, ale to kosztuje: 0,5 zł dla obligacji ROR, 0,7 zł dla każdej obligacji 100 zł dwu-, trzy-, cztero- i sześcioletniej, a 2 zł dla dziesięcio- i dwunastolatków. Opłata nie obciąża nominału, więc odejmowana jest od odsetek, o ile odpowiednio urosły lub zostały wypłacone.

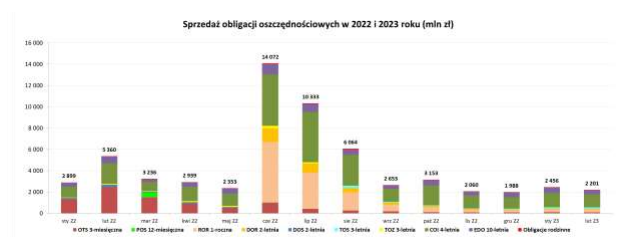

Sprzedaż w lutym była dość słaba, gorsza niż w styczniu.

Zanim przejdziemy do oceny oferty na tle warunków rynkowych, zachęcam do obejrzenia filmu edukacyjnego o obligacjach skarbowych:

Film i artykuł tłumaczą różnice między rodzajami obligacji i ich symbole, zawierają ciekawe zestawienie zysku z obligacji w krótszych terminach. Co z niego wynika? Oferta 3M jest naprawdę marna, nawet biorąc pod uwagę opłaty za rezygnację z inwestycji. To wielu osobom może dać do myślenia, zarazem zmniejszając niechęć do inwestowania w obligacje wieloletnie.

Nadal alternatywą na krótki termin jest również oferta banków. Choć wiele z nich nie chce już oferować 8%, to nadal takie oprocentowanie można dostać dla nowych środków np. w Santander czy VeloBanku.

ROR i DOR w porównaniu do zmiennoprocentowych obligacji na rynku wtórnym (Catalyst) pokazuje przewagę oferty detalicznej, dopóki nie sięgniemy po obligacje w dłuższym terminie z nadzieją na korzystną sprzedaż wcześniej. Np. seria WZ1126 dawałaby teoretycznie 7,1% trzymana do końca, ale jeśli cena utrzyma się, to po sprzedaży po roku czy dwóch da mniej więcej tyle, co WIBOR 6M pomniejszony o koszty, czyli poniżej 6,9%. To raczej nie wskazuje na szczególne przewagi Catalyst.

Dla ofert stałoprocentowych na trzy lata też próżno szukać konkurencji z rynku wtórnego. Oferta TOS to 6,85% rocznie. Jedyną jej wadą jest fakt, że jeśli inflacja spadnie, to papiery rynku hurtowego szybciej pokażą to cenami, właściciele obligacji detalicznych na wypłatę będą czekać. Jeśli nie, (bez)konkurencyjna pozostaje seria COI, i pozostałe obligacje inflacyjne. Popularność TOS w ostatnich miesiącach rośnie.

Skarb Państwa niedawno sprzedał obligacje dolarowe na 5 mld USD, 10 i 30 lat. Rentowność tych drugich to niecałe 5,6%. Wygląda to na szukanie źródeł finansowania wydatków np. na zakup uzbrojenia. Jeszcze w tym roku zapada seria DS1023 na 22,3 mld PLN, a i będą zapadać obligacje detaliczne np. roczne z rekordowej sprzedaży czerwca 2022 (zerknijcie na grafikę wyżej). To, czy inwestorzy zgodzą się na warunki po raz drugi i przedłużą inwestycje, może okazać się istotne.

Przypominam, że jeśli kupować długoterminowe obligacje, warto wykorzystać limit dostępnych obligacji rodzinnych oraz w ramach IKE Obligacje, jednego z najbardziej udanych produktów PKO.

Brak komentarzy:

Prześlij komentarz