| Obligacje / Warunki na: | 2022.07 | 2022.08 | 2022.10 |

|---|---|---|---|

| 3M | 3% | 3% | 3% |

| Roczne (ROR) | 6% pierwszy m-c, potem stopa referencyjna NBP | 6,5% pierwszy m-c, potem stopa referencyjna NBP | 6,75% pierwszy m-c, potem stopa referencyjna NBP |

| Dwuletnie (DOR) | 6,25% pierwszy m-c, potem stopa referencyjna NBP +0,25% | 6,75% pierwszy m-c, potem stopa referencyjna NBP +0,25% | 6,85% pierwszy m-c, potem stopa referencyjna NBP +0,1% |

| Trzylatki TOZ z WIBOR | 6% w pierwszym półroczu, potem WIBOR 6M | wycofane | wycofane |

| Trzylatki TOS | 6,5% z coroczną kapitalizacją | 6,85% z coroczną kapitalizacją | |

| Czterolatki (COI) | 6% pierwszy rok, potem inflacja+marża 1% | 6,5% pierwszy rok, potem inflacja+marża 1% | 7% pierwszy rok, potem inflacja+marża 1% |

| Dziesięciolatki (EDO) | 6,25% pierwszy rok, potem inflacja+marża 1,25% | 6,75% pierwszy rok, potem inflacja+marża 1,25% | 7,25% pierwszy rok, potem inflacja+marża 1,25% |

| Sześciolatki (rodzinne) | 6,2% pierwszy rok, potem inflacja+marża 1,5% | 6,7% pierwszy rok, potem inflacja+marża 1,5% | 7,2% pierwszy rok, potem inflacja+marża 1,5% |

| Dwunastolatki (rodzinne) | 6,5% pierwszy rok, potem inflacja+marża 1,75% | 7% pierwszy rok, potem inflacja+marża 1,75% | 7,5% pierwszy rok, potem inflacja+marża 1,75% |

Inwestycję można zakończyć wcześniej, ale to kosztuje: 0,5 zł dla obligacji ROR, 0,7 zł dla każdej obligacji 100 zł dwu-, trzy-, cztero- i sześcioletniej, a 2 zł dla dziesięcio- i dwunastolatków. Opłata nie obciąża nominału, więc odejmowana jest od odsetek, o ile odpowiednio urosły lub zostały wypłacone.

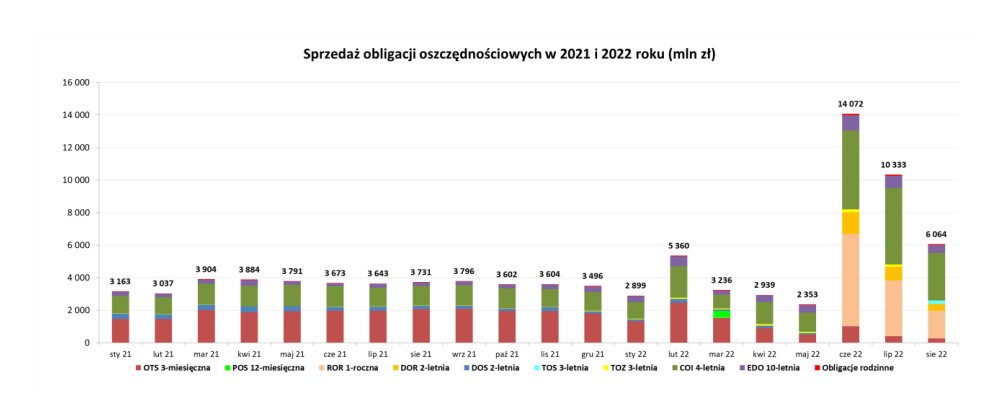

Rekord z czerwca nie został pobity: w kolejnych miesiącach sprzedaż spadała, nadal jednak przebijając sumarycznie miesiące do maja. Tym razem to zasługa głównie obligacji czteroletnich i rocznych:

Jak oceniam ofertę?Wyniki sprzedaży obligacji 3M są coraz skromniejsze, i zastanawiam się, czemu Skarb nic z tym nie robi, podczas gdy banki nadal oferują depozyty na 7% na dwa-trzy miesiące. Na tak krótki termin oferta banków jest najlepsza, a promocji nadal nie brakuje. Te magiczne 7% powtarza się w dzisiejszym wpisie dość często w odniesieniu o różnych okresów. To dość niezwykła sytuacja, bo typowa jest taka, że z dłuższym okresem oferta wyraźni rośnie.

Zmienne oprocentowanie obligacji ROR i DOR zbliżyło się poprzez obcięcie marży dwulatkom. Ten ruch też jest zaskakujący, bo sprzedaż dwulatków spada, pozostając w cieniu. Jeśli porównać je do obligacji opartych o WIBOR na rynku wtórnym (Catalyst), to nadal znajdą się papiery nieznacznie lepszą rentowność, jak WZ0124 i WZ0524. Nadal też do jednego roku nie widziałem ostatnio nic ze skarbówek o rentowności powyżej 6% (choć są na to szanse w serii DS1023). Natomiast jeśli kogoś interesują skarbówki oparte o WIBOR, na dłuższe okresy, to owszem, na rynku wtórnym można znaleźć inne serie nawet poniżej nominału, co oznacza premię ponad WIBOR.

Co do trzylatków, przypominam o dylemacie: wybrać je czy czteroletnie papiery oparte o inflację, czy te krótsze oparte o stopy? Wszystko zależy od oczekiwanych zmian stóp i zachowania inflacji. Jeśli inflacja spadnie, odsetki wraz z nią. Jeśli będzie jednak spadała powoli, stałoprocentowe papiery na trzy lata mogą dać mniej niż czteroletnie w trzecim roku. Do tego dochodzą zmiany oferty: jeszcze w styczniu oferta detaliczna była o wiele skromniejsza, dziś oscyluje w okolicy 7% za pierwszy rok. Dlatego ocena, czy wstrzymać się z zakupem, czy nie, i co wybrać, jest bardzo trudna.

Na rynku wtórnym mała część oferty stałoprocentowej na okres powyżej trzech lat w minionym tygodniu dawała nieznacznie więcej niż 7%, z wyjątkiem gwarantowanych serii FPC, które dawały czasem nawet powyżej 8% rentowności brutto. Ceny spadły, wzrosła rentowność, prawdopodobnie na skutek oczekiwań rynku co do stóp i inflacji, wydatków budżetu, który wyciąga rękę do dużych firm. Poprawka oferty dla detalu dobrze się tu wpisuje w obraz całości, gdyż różnice względem rynku wtórnego pozostają niewielkie.

Podniesienie odsetek pierwszego roku dla obligacji inflacyjnych świadczy o tym, że Skarbowi zależy na ich atrakcyjności, a sytuacja z inflacją i długiem nie jest jeszcze korzystna. Odsetki za pierwszy rok w każdym wariancie podniesiono o 0,5 pp, mimo że stopy wzrosły o 0,25 pp we wrześniu. Czyżby to ruch wyprzedający względem RPP? A może Rada nas zaskoczy? Wkrótce się przekonamy.

Jak zwykle przypominam, jeśli kupować długoterminowe obligacje, warto wykorzystać limit dostępnych obligacji rodzinnych oraz w ramach IKE Obligacje, jednego z najbardziej udanych produktów PKO.

Brak komentarzy:

Prześlij komentarz